Размещения втб инвестиции что такое

Уникальные облигации от ВТБ

Особые условия по облигациям

Условия по облигациям ВТБ (серия Б-1-251)

— Купонный доход: 8% годовых — Срок: 364 дня — Периодичность выплаты купона: 4 раза в год — Цена одной облигации: 1000 ₽ — Минимальная сумма инвестиций: 10 000 ₽

Преимущества

Потенциальный доход выше, чем по другим банковским продуктам

Всегда можно продать без потери накопленного купонного дохода

Надежность банка ВТБ гарантирует все выплаты. Рейтинг надежности A+++

Доходность облигаций

Если вы купили облигацию, вы будете получать по ней периодические платежи — «купоны» и сможете либо продать её на рынке (дороже или дешевле цены покупки), либо держать её до погашения.

В момент погашения вы получите номинальную стоимость облигации — это неизменная величина, которую вы можете посмотреть перед покупкой облигации, чтобы понять — больше вам вернут или меньше, чем вы вложили в облигацию. Если купить по цене ниже номинала — во время погашения вы получите дополнительную прибыль. Доходность зависит от рыночной цены облигации, которая, в свою очередь, зависит от рискованности эмитента. Например, если компания на грани банкротства, её облигации вероятнее всего будут стоить дёшево и давать высокую доходность.

Также, на доходность облигации влияет страна регистрации эмитента (страновой риск), а также валюта номинации облигации (облигации в сравнительно надёжных валютах дают меньший доход).

Об облигациях

Что такое облигации и в чём их преимущество?

Облигации — это долговая ценная бумага, держатель которой получает процентные платежи (купоны) и основное тело долга (номинал облигации) по истечении срока обращения. Облигации в отличие от депозитов можно купить и продать на фондовом рынке. Например, вы захотели купить акции вместо облигаций, тогда вы сразу можете продать облигации, чтобы переложить деньги в другие инструменты.

Какие бывают облигации

На российском рынке инвестору доступны несколько видов облигаций:

— Государственные облигации (ОФЗ — Облигации Федерального Займа)

— Высокодоходные облигации (ВДО)

Как собрать портфель из облигаций?

Перед тем, как собрать портфель из облигаций, стоит определиться с индивидуальными предпочтениями к риску/доходности. Обычно инвесторы предпочитают собирать портфель из государственных, субфедеральных и проверенных корпоративных облигаций. Высокодоходные облигации можно добавить в портфель, но нужно понимать, что одна из пяти компаний в течение года-двух может обанкротиться и не выплатить долг.

Итого, если портфель состоит на 60% из ОФЗ, на 30% из корпоративных облигаций 5 или даже 10 эмитентов (помним про диверсификацию), а 10% оставить на рисковые высокодоходные облигации, то можно получать доходность на 1-2% выше. Грамотно составленный портфель из облигаций может при низком риске давать доходность выше средней ставки по депозиту в надёжном банке.

Инвестиционные облигации от ВТБ

Актуальные предложения

ВТБ Б-1-275 «ИНДЕКС МОСБИРЖИ»

Прием заявок до 20.12.2021

До 19,16% за весь срок обращения*

Условия

Возвращается 100% номинальной стоимости при погашении

Начать инвестировать можно от 10 000 рублей

Полный доступ ко всем ИОВ со статусом квал. инвестора

Об облигациях

От чего зависит доходность?

Доходность инвестиционной облигации ВТБ зависит от динамики базовых активов облигации. Базовыми активами могут быть: акции, ETF, фондовые индексы, товары и другие активы.

Как купить облигации?

Декларация о рисках

Целью настоящей Декларации является предоставление клиенту информации о рисках, связанных с приобретением облигаций с дополнительным доходом. Облигации могут быть приобретены на внебиржевом рынке или на Московской бирже, быть подвержены общим рискам, связанным с операциями на финансовых рынках.

Рыночный (ценовой) риск

Инвестиционные облигации являются сложными финансовыми инструментами, где выплата зависит от изменений определённых характеристик базовых ценных бумаг, фондовых индексов, курсов валют, процентных ставок и других базовых активов, и которые могут быть проданы в качестве единого инструмента или быть комплексом взаимосвязанных инструментов. При развитии негативного сценария (в частности, отрицательная динамика базового/-ых активов) досрочный выход из облигации, если это возможно исходя из рыночных условий, может привести к убыткам.

Риск ликвидности биржевых облигаций с дополнительным доходом

Инвестиционные облигации обращаются на Московской бирже. Однако при резком движении рыночной цены базового актива, на который выпущена облигация, она может временно потерять ликвидность, и клиент временно не сможет реализовать приобретённую им ранее облигацию на вторичном рынке, либо спред котировок значительно расширится, и клиент при досрочной реализации облигаций понесёт значительные убытки. При этом возможны обстоятельства, когда продать облигации досрочно будет невозможно, и для возврата номинальной стоимости и получения дополнительного дохода и фиксированного купона будет необходимо дождаться их погашения.

Риск банкротства эмитента

Возможно наступление неплатёжеспособности эмитента облигации, что приведёт к невозможности или снижению вероятности погашения облигаций и (или) исполнения обязательств по выплате купонов или досрочному выкупу бумаг в срок и в полном объёме. Этот риск определяется финансовым положением и платёжеспособностью эмитента.

Статус квалифицированного инвестора

Признание квалифицированным инвестором предоставляет возможность совершения сделок с ценными бумагами, предназначенными для квалифицированных инвесторов, и заключению договоров, являющихся производными финансовыми инструментами, предназначенных для квалифицированных инвесторов, в отношении которых инвестор был признан квалифицированным инвестором. Приобретение указанных ценных бумаг и заключение указанных договоров связано с повышенными рисками. С полным перечнем рисков, связанных с осуществлением операций на финансовых рынках, и подробным описанием каждого из них ознакомиться можно ознакомиться на странице или в Приложении 14 к Регламенту оказания услуг на финансовых рынках Банка ВТБ.

Правовая информация

Банк ВТБ (ПАО) (Банк ВТБ). Генеральная лицензия Банка России № 1000. Лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 040—06492—100000 и депозитарной деятельности № 040-06497-000100 от 25.03.2003 выданы Банком России 25.03.2003 г. Сведения о Банке ВТБ внесены в единый реестр инвестиционных советников решением Банка России от 24.12.2018.

Содержание сайта и любых страниц сайта («Сайт») предназначено исключительно для информационных целей. Сайт не рассматривается и не должен рассматриваться как предложение Банка ВТБ о покупке или продаже каких- либо финансовых инструментов или оказание услуг какому-либо лицу. Информация на Сайте не может рассматриваться в качестве рекомендации к инвестированию средств, а также гарантий или обещаний в будущем доходности вложений. Никакие положения информации или материалов, представленных на Сайте, не являются и не должны рассматриваться как индивидуальные инвестиционные рекомендации и/или намерение Банка ВТБ предоставить услуги инвестиционного советника, кроме как на основании заключаемых между Банком и клиентами договоров. Информация о финансовых инструментах и сделках с ними, в том числе идеи для инвестирования, которая содержит универсальные и общедоступные сведения, подготовлена для широкого круга лиц (включая всех клиентов или часть клиентов определённой категории, потенциальных клиентов) предоставляется обезличенно не на основании договора об инвестиционном консультировании, не является и не должна быть расценена получателями данной информации как индивидуальная инвестиционная рекомендация. Банк ВТБ не может гарантировать, что финансовые инструменты, продукты и услуги, описанные на Сайте, подходят всем лицам, которые ознакомились с такими материалами, и/или соответствуют их инвестиционному профилю. Финансовые инструменты, упоминаемые в информационных материалах Сайта, также могут быть предназначены исключительно для квалифицированных инвесторов. Банк ВТБ не несёт ответственности за финансовые или иные последствия, которые могут возникнуть в результате принятия Вами решений в отношении финансовых инструментов, продуктов и услуг, представленных в информационных материалах.

Прежде чем воспользоваться какой-либо услугой или приобретением финансового инструмента или инвестиционного продукта, Вы должны самостоятельно оценить экономические риски и выгоды от услуги и/или продукта, налоговые, юридические, бухгалтерские последствия заключения сделки при пользовании конкретной услугой, или перед приобретением конкретного финансового инструмента или инвестиционного продукта, свою готовность и возможность принять такие риски. При принятии инвестиционных решений, Вы не должны полагаться на мнения, изложенные на Сайте, но должны провести собственный анализ финансового положения эмитента и всех рисков, связанных с инвестированием в финансовые инструменты. Ни прошлый опыт, ни финансовый успех других лиц не гарантирует и не определяет получение таких же результатов в будущем. Стоимость или доход от любых инвестиций, упомянутых на Сайте, могут изменяться и/или испытывать воздействие изменений рыночной конъюнктуры, в том числе процентных ставок. Настоящий документ не раскрывает всех рисков и не содержит полной информации о затратах клиента в связи с заключением, исполнением и прекращением договоров и сделок с финансовыми инструментами. Банк ВТБ не гарантирует доходность инвестиций, инвестиционной деятельности или финансовых инструментов. До осуществления инвестиций необходимо внимательно ознакомиться с условиями и/или документами, которые регулируют порядок их осуществления. До приобретения финансовых инструментов необходимо внимательно ознакомиться с условиями их обращения.

Никакие финансовые инструменты, продукты или услуги, упомянутые на Сайте, не предлагаются к продаже и не продаются в какой-либо юрисдикции, где такая деятельность противоречила бы законодательству о ценных бумагах или другим местным законам и нормативно-правовым актам или обязывала бы Банк ВТБ выполнить требование регистрации в такой юрисдикции. В частности, доводим до Вашего сведения, что ряд государств ввел режим ограничительных мер, которые запрещают резидентам соответствующих государств приобретение (содействие в приобретении) долговых инструментов, выпущенных Банком ВТБ. Банк ВТБ предлагает Вам убедиться в том, что Вы имеете право инвестировать средства в упомянутые в информационных материалах финансовые инструменты, продукты или услуги. Таким образом, Банк ВТБ не может быть ни в какой форме привлечен к ответственности в случае нарушения Вами применимых к Вам в какой-либо юрисдикции запретов. Информация на Сайте предназначена для распространения только на территории Российской Федерации и не предназначена для распространения в других странах, в том числе Великобритании, странах Европейского Союза, США и Сингапуре, а также гражданам и резидентам указанных стран, находящимся на территории Российской Федерации. Банк ВТБ не предлагает финансовые услуги и финансовые продукты гражданам и резидентам стран Европейского Союза.

Все цифровые и расчетные данные на Сайте приведены без каких-либо обязательств и исключительно в качестве примера финансовых параметров. Настоящий Сайт не является консультацией и не предназначен для оказания консультационных услуг по правовым, бухгалтерским, инвестиционным или налоговым вопросам, в связи с чем не следует полагаться на содержимое Сайта в этом отношении.

Банк ВТБ прилагает разумные усилия для получения информации из надежных, по его мнению, источников. Вместе с тем, Банк ВТБ не делает каких-либо заверений в отношении того, что информация или оценки, содержащиеся в информационном материале, размещенном на Сайте, являются достоверными, точными или полными. Любая информация, представленная в материалах Сайта, может быть изменена в любое время без предварительного уведомления. Любая приведенная на Сайте информация и оценки не являются условиями какой-либо сделки, в том числе потенциальной.

Банк ВТБ обращает внимание Инвесторов, являющихся физическими лицами, на то, что на денежные средства, переданные Банку ВТБ в рамках брокерского обслуживания, не распространяется действие Федерального закона от 23.12.2003. № 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации». Банк ВТБ настоящим информирует Вас о возможном наличии конфликта интересов при предложении рассматриваемых на Сайте финансовых инструментов. Конфликт интересов возникает в следующих случаях: (i) Банк ВТБ является эмитентом одного или нескольких рассматриваемых финансовых инструментов (получателем выгоды от распространения финансовых инструментов) и участник группы лиц Банка ВТБ (далее — участник группы) одновременно оказывает брокерские услуги и/или услуги доверительного управления (ii) участник группы представляет интересы одновременно нескольких лиц при оказании им брокерских, консультационных или иных услуг и/или (iii) участник группы имеет собственный интерес в совершении операций с финансовым инструментом и одновременно оказывает брокерские, консультационные услуги и/или (iv) участник группы, действуя в интересах третьих лиц или интересах другого участника группы, осуществляет поддержание цен, спроса, предложения и (или) объема торгов с ценными бумагами и иными финансовыми инструментами, действуя, в том числе в качестве маркет-мейкера. Более того, участники группы могут состоять и будут продолжать находиться в договорных отношениях по оказанию брокерских, депозитарных и иных профессиональных услуг с отличными от инвесторов лицами, при этом (i) участники группы могут получать в свое распоряжение информацию, представляющую интерес для инвесторов, и участники группы не несут перед инвесторами никаких обязательств по раскрытию такой информации или использованию ее при выполнении своих обязательств; (ii) условия оказания услуг и размер вознаграждения участников группы за оказание таких услуг третьим лицам могут отличаться от условий и размера вознаграждения, предусмотренного для инвесторов. При урегулировании возникающих конфликтов интересов Банк ВТБ руководствуется интересами своих клиентов.

Любые выражения мнений, оценок и прогнозов на сайте, являются мнениями авторов на дату написания. Они не обязательно отражают точку зрения Банка ВТБ и могут быть изменены в любое время без предварительного предупреждения. Все права на представленную информацию принадлежат Банку ВТБ. Данная информация не может воспроизводиться, передаваться или распространяться без предварительного письменного разрешения Банка ВТБ. Банк ВТБ не несет ответственности за какие-либо убытки (прямые или косвенные), включая реальный ущерб и упущенную выгоду, возникшие в связи с использованием информации на Сайте, за невозможность использования Сайта или любых продуктов, услуг или контента купленных, полученных или хранящихся на Сайте.

ВТБ Мои Инвестиции: анализ брокере, тарифы, обзор приложения

Стоит ли открыть брокерский счет или ИИС в ВТБ Брокер в этом году? В данной статье мы рассмотрим тарифы на брокерское обслуживание, нюансы открытия счета, способы пополнения/снятия средств.

Брокер ВТБ считается неплохим вариантом, чтобы начать долгосрочное инвестирование, а также местом для открытия инвестиционного портфеля на фондовом рынке. Через приложение ВТБ мои инвестиции можно покупать на бирже ценные бумаги как отечественного, так и зарубежного типа. При этом покупку можно совершать на обычный брокерский счет, так и на ИИС. Клиентам сотрудничающим с ВТБ доступны акции на Мосбирже и зарубежных площадках, от облигаций до БПИФов. О каких особенностях сотрудничества нужно помнить, рассмотрим далее.

Открытие счета

Кроме классического варианта − похода в офис, открывать можно через интернет-банк или напрямую через ВТБ инвестиции. Процесс через приложение не сложный, все прошло без проблем. Единственное что доступ к СПб бирже был предоставлен не сразу, то есть доступ к покупке иностранных акций не закрыт. Нужно было позвонить в техническую поддержку, менеджер описал ситуацию и через день все работало.

Если верить ситуации и отзывам клиентов, открытие счета не всегда проходит гладко. И даже часто пользователям приходится посещать офис для открытия счета в ВТБ инвестициях. Для всех это не самый удобный вариант, кроме этого нужно отметить, что не все офис имеют возможность предоставлять такую услугу. ВТБ привилегии − это офисы, расположенные далеко не во всех районах городов, поэтому такой вариант практичный не для каждого клиента.

Важно брать во внимание, что дополнительные действия можно совершать исключительно через офис. Здесь даже в отличие от Сбербанка, Тинькофф, вы сможете не все опции совершать удаленно, нужен офис привилегия ВТБ. Квик бесплатный, но если он вам нужен, два раза минимум потребуется посетить офис.

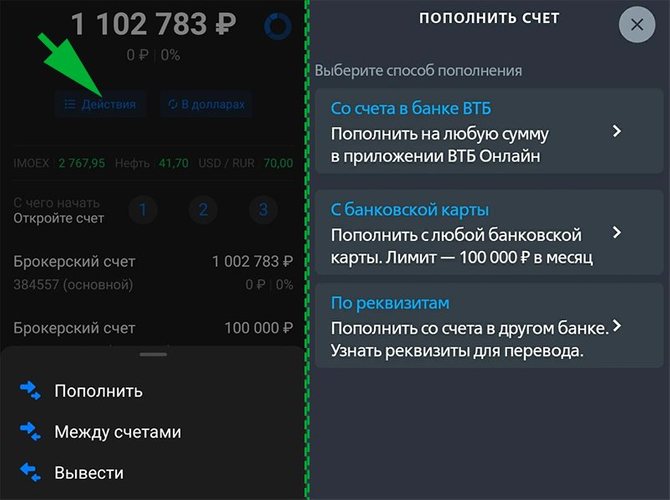

Пополнение счета

Существует четыре варианта:

Вывод средств

Сделать этого можно через ВТБ инвестиции кабинет. Потребуется указать счет, куда будут выводиться деньги, это могут быть внешние реквизиты. ВТБ пишет, что деньги приходят на счет, на следующий рабочий день до 18.00 по МСК, нужно брать в расчет режим торгов:

В приложении, когда вы продали активы, уже будет указана сумма, получена от продажи. Бирже нужно от 1 до 2 рабочих дней для завершения операции. Учтите это если вам нужно быстро вывести деньги. Также нужно обратить внимание, что если вы покупали или продавали валюту через брокерский счет, то если вы будете выводить сумму свыше 300 тыс. рублей может возникнуть комиссия 0,2%, но ее можно избежать, если деньги на брокерском счете отлежаться после совершения операции в течение 15 рабочих дней.

Когда есть счет в банке ВТБ и хотите обналичить средства, потребуется интернет-банк и карта ВТБ. Здесь есть момент − сотрудники банка будут рекомендовать мультикарту, комиссия за обслуживание 300 рублей в месяц, если вы пользовались картой. Но, можно оформить пакет услуг базовый, в рамках которого вам откроют три мастер счета в рублях, доллар, евро. И вы получите 1 бесплатную моментальную карту, по ней можно снимать наличные в банкоматах ВТБ, без комиссии лимит 100 тыс. рублей в день, и 600 тыс. в месяц, и также можно снимать через кассу, лимитов нет.

Доступные инструменты

Какие инструменты доступны через приложение ВТБ Инвестиции? Линейка широкая, кроме классических акций, облигаций можно купить еврооблигации (даже в евро), есть доступ к покупке акций через СПБ биржу, есть срочный рынок (фьючерсы, опционы), можно продавать валюту. Можно приобретать валюту не полным лотом, операция мгновенна, также можно делать прямой обмен евро на доллары. Еще можно покупать ETF и биржевые ПИФы непосредственно в валюте. Есть приложение стакан, доступны для выставления стопы и тейк-профит.

ИИС в ВТБ

С декабря 2019 года стало возможным покупать на ИИС иностранные активы, валюты. ВТБ не требует пополнять счет при открытии. Из преимуществ можно отметить перевод дивидендов на банковский счет, для того чтобы потом их забрасывать на ИИС, для повышения доходности. При закрытии ИИС можно переводить активы на брокерский счет.

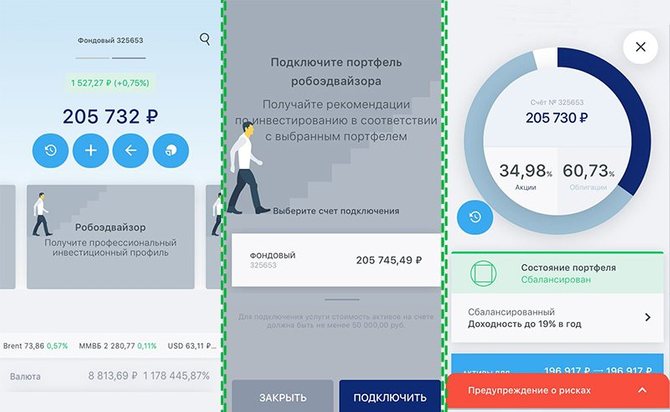

Через приложение ВТБ предлагает подключить робоинвайзер от 1 тыс. долларов на счете. Портфель можно составить самостоятельно, учтите, что робоинвайзер работает с лета 2019 года, и отсутствует статистики по результативности.

ВТБ предлагает подключить услугу персонального советника. Услуга не всегда актуальна и эффективна. ВТБ двигает свои биржевые ПИФы, у брокера есть 5 штук, и продает без комиссионных издержек.

ВТБ инвестиции тарифы

По умолчанию всем присваивается новый тариф − мой онлайн. По которому комиссия брокера за сделки 0,05% от суммы. Комиссия биржи за сделки 0,01% от суммы, и комиссия за обслуживание 0 рублей ежемесячно. 150 рублей оплата возникает, если вы подаете заявки голосом или в офисе. Этот тариф считается самым адекватным приложением на рынке.

Следует понимать, что ВТБ поставил за цель увеличить клиентскую базу, поэтому привлекает выгодными тарифами.

Есть тариф инвестор стандарт, который подходит для тех, кто совершает редкие сделки, но на большие объемы. Комиссия пониже 0,04% за сделки, за сделки бирже 0.01% и 150 рублей в месяц, если была заключена минимум 1 сделка.

Третий тариф − профессиональный стандарт. Комиссия зависит от дневного оборота.

Минусы ВТБ

Теперь рассмотрим недостатки ВТБ инвестиции, о которых говорят пользователи.

Обзор приложения

По функционалу софт нормальный, если сравнивать с другими приложениями от брокеров. Рассмотрим функционал, портфель показывает текущий портфель, если кликнуть на кошелек, можно провести необходимую операцию: перевод, вывод/ввод.

Далее если кликнуть на значок валюты, можно пересчитать портфель в другом денежном эквиваленте. Кнопка с сообщением показывает историю всех уведомлений. Ключевой недостаток приложение − отсутствие информации о размере комиссии при проведении операции. Предстоит самостоятельно считать, это не самый удобный способ.

Касательно портфеля, если открыть фондовый рынок можно заметить какие именно инструменты лежат в нем. Есть валюта, активы: акции, облигации, ETF-фонды. Есть график выплаты купонов, что очень удобно. Далее если кликнуть на нижнее меню на лампочку, откроются идеи для инвестиций. При желании их можно отфильтровать. Будьте крайне аккуратными с идеями.

Далее значок чата, это виртуальный помощник. Лупа − это перечень доступных активов и котировок. Если нажать на три точки, здесь дополнительно откроются опции, настройки, подключение роботов, управление уведомлениями.

Если открыть акцию карточки, будет представлен график, в виде линейного, свечного. Не очень удобно, что ТФ по графику 1 год, больше историю посмотреть нельзя. Далее указывается секция, указывается стоимость текущая, изменяемая, все наглядно, история дивидендных выплат, есть палочка настроения трейдеров. Через настроение трейдеров можно перейти на стакан. В процессе покупки выставляйте не рыночную стоимость, а собственную. Если вы покупаете неликвидные инструменты, получается не самая выгодная цена операции.

Если коротко подбивать итог, можно сказать что ВТБ не самый худший вариант, но, несмотря на это, стремится, есть к чему. Приложение выполнено не самым идеальным образом, особенно если говорить о функционале и дизайне софта. При этом тарифные планы и условия сотрудничества неплохие.

ВТБ инвестиции — подробная инструкция по использованию сервиса в 2020 году

За последние несколько десятков лет российская сфера инвестирования перестала быть доступной только избранным и сегодня предлагает возможность получать доход на сделках с финансовыми активами практически каждому. Произошло это за счет стремления крупных брокеров привлечь как можно больше клиентов за счет упрощения доступа к инструментам для инвестиций.

Одним из них стал сервис ВТБ Инвестиции, который сегодня позволяет зарегистрировать брокерский счет онлайн и торговать, используя мобильное приложение с удобным и понятным интерфейсом, роботизированным советником и инвестидеями от экспертов ВТБ Капитал.

В данной статье мы в деталях разберем, что представляют собой ВТБ Инвестиции, как пройти регистрацию в этом сервисе, какие в нем присутствуют тарифы и как можно зарабатывать с его помощью.

Что такое ВТБ Инвестиции

ВТБ Инвестиции — это брокерский сервис, через который российский банковский гигант ВТБ предоставляет своим частным клиентам инвестиционные услуги по разным финансовым рынкам. По числу клиентов и обороту средств входит в ТОП-5 рынка брокеров РФ. Лицензия на ведение брокерской деятельности получена в 2003 году.

Через ВТБ Инвестиции россияне могут самостоятельно проводить торговые сделки с акциями и облигациями (в т. ч. иностранными), валютами, фьючерсами и фондами.

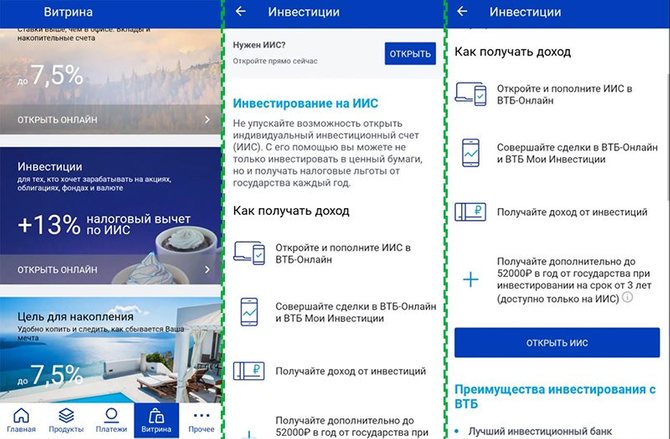

Клиенты ВТБ имеют возможность совершать инвестиции в финансовые активы путем открытия обычного брокерского счета или же ИИС (индивидуального инвестиционного счета), дающего право на получение налоговых вычетов от государства при максимальном вложении 1 млн рублей в год.

Для торговли может использоваться подключенный к системе OnlineBroker веб-терминал, который доступен в Личном кабинете на сайте lk.broker.vtb.ru, или инвестиционно-торговая платформа QUIK, но в настоящее время большинство инвесторов предпочитают мобильное приложение ВТБ Мои Инвестиции.

Как пользоваться сервисом ВТБ Инвестиции

Как пользоваться ВТБ Инвестиции:

На каждом из перечисленных этапов взаимодействия с ВТБ Инвестициями имеется достаточно много нюансов, поэтому стоит рассмотреть их более детально.

Регистрация брокерского счета

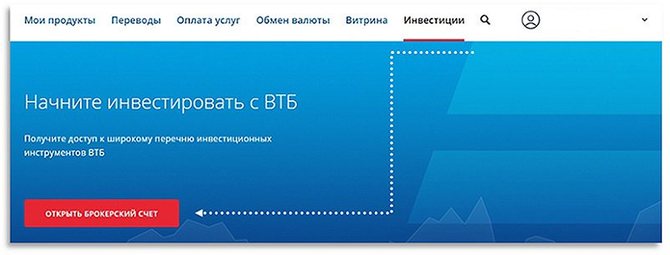

Открыть брокерский счет для торговли через ВТБ Инвестиции всегда можно через офис банка, предоставив необходимые документы. Также это можно сделать это через раздел Инвестиции в кабинете на сайте.

В этом случае вам даже не придется заполнять вручную заявку, так как большая часть личных данных подтянется автоматически из профиля клиента ВТБ.

Если при этом речь идет об открытии счета типа ИИС, предусматривающего получение налоговых вычетов, нужно подтвердить, что он у вас ранее не был открыт через другого брокера. Обработка поданной заявки обычно занимает не более нескольких минут, после чего открытый счет можно пополнить прямо в приложении ВТБ-онлайн, используя балансы привязанных к нему банковских карт.

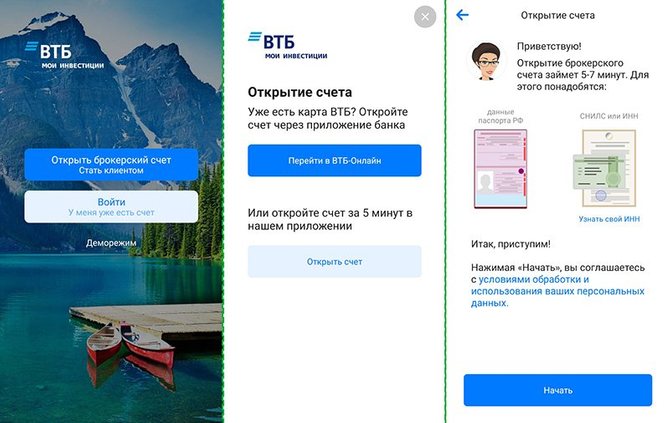

Последний по счету, но по факту наиболее часто используемый вариант регистрации брокерского счета — через мобильное приложение ВТБ Мои Инвестиции. После установки его из Google Play или App Store (в зависимости от ОС вашего гаджета), во время первого запуска вам будет предложено войти в уже существующий или открыть новый брокерский счет. Также доступен вариант с входом в демо-режим для ознакомления с функционалом приложения и приобретения навыков торговли с использованием виртуальных средств (доступ выдается на 30 дней).

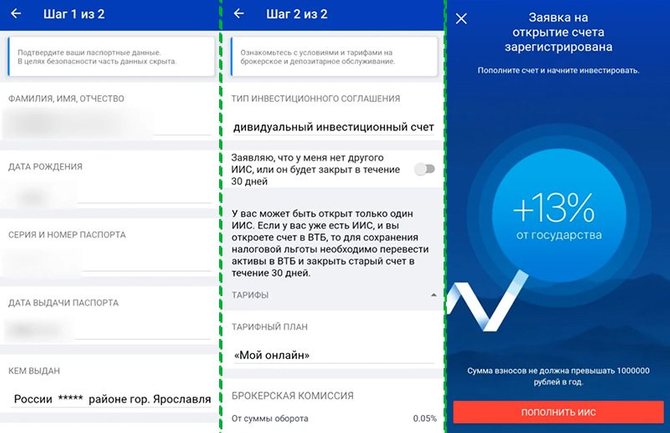

При запуске открытия нового брокерского счета нужно уточнить, как бы вы хотели провести данную операцию — через ВТБ-онлайн (описано выше) или прямо в приложении ВТБ Мои Инвестиции. При выборе последнего варианта вы увидите, какие документы потребуются для успешного завершения данной процедуры.

Оформление заявки на открытие брокерского счета в приложении ВТБ Мои Инвестиции осуществляется в виде общения с чат-ботом. Ему нужно сообщить ваши Ф.И.О., пол, дату и место рождения, адрес электронной почты и номер телефона, который будет использоваться в качестве логина для входа. Также потребуется указать номер паспорта, данные по регистрации гражданина РФ, а также ваш ИНН или СНИЛС.

После ввода всех необходимых данных останется дать согласие на ведение электронного документооборота с помощью кода из СМС, которое приложение отправит на указанный вами номер телефона. Когда заявка на открытие брокерского счета в ВТБ Инвестиции будет обработана, в чате появится уведомление об этом (обычно в течение нескольких минут).

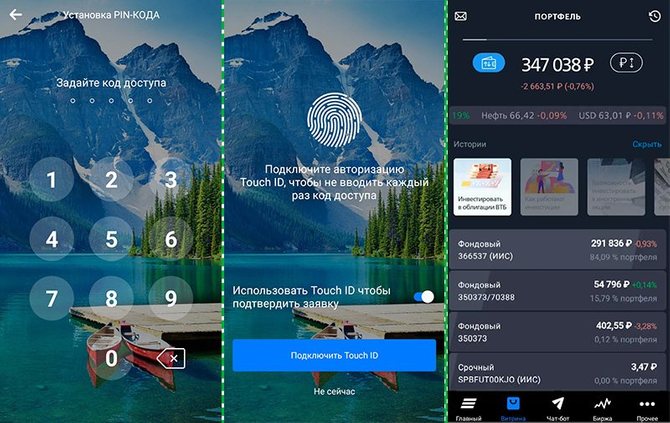

Затем можно будет войти в приложение с использованием номера телефона и пароля, который вы получите в СМС. При первом входе потребуется установка PIN-кода для доступа к приложению в будущем. Также вам будет предложено включить опцию авторизации в ВТБ Мои Инвестиции через Touch ID — с помощью отпечатка пальца (если такая функция поддерживается устройством). После этого вы получите доступ к своему брокерскому или ИИС счету (смотря какой был открыт) с возможностью пополнить его и приступить к инвестированию в биржевые активы.

По сути, этот вариант открытия брокерского счета самый удобный, поскольку все действия по регистрации, пополнению счета и проведению сделок с биржевыми активами выполняются внутри одного и того же мобильного приложения.

Знакомство с приложением ВТБ Мои Инвестиции

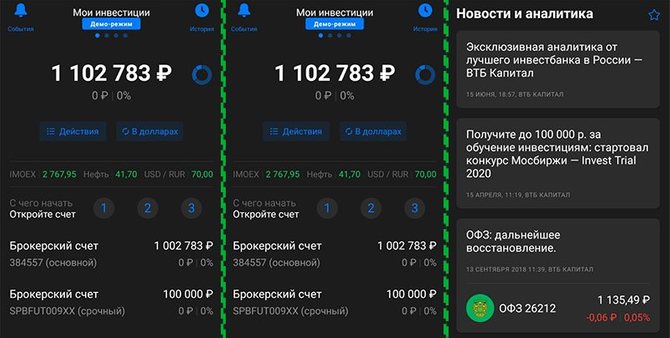

Прежде чем приступить к торговле через ВТБ Инвестиции, стоит ознакомиться с основными элементами интерфейса и функциями мобильного приложения. Представленные в нем разделы сгруппированы на нескольких вкладках, размещенных на горизонтальной панели внизу экрана:

Под общей стоимостью активов присутствуют две кнопки — действия (финансовые операции) и переключатель валюты. Для просмотра деталей отдельных счетов можно выбирать их из списка или просто пролистывать экран вправо, чтобы перемещаться между ними по очереди.

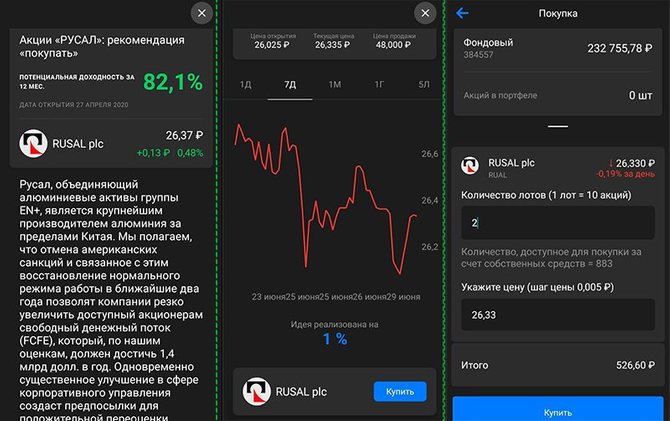

Если перейти на вкладку «Все идеи», вы увидите полный список, который для удобства можно сортировать по доходности или по дате. Нажав на любую из идей, можно ознакомиться с ее содержимым, графиком предлагаемого для инвестирования актива и перейти непосредственно к его покупке.

Кроме названий активов, для каждого из них отображается текущая стоимость, а также ее изменение в валюте и процентах за торговую сессию. Выбор одного из активов открывает страницу с детальными данными по нему — график, соотношение спроса и предложения, объем торгов, минимальная и максимальная цена за рассматриваемый период.

Здесь же можно установить уведомление на достижение курсом актива определенного значения, ознакомиться с последними инвестиционными идеями и приступить к открытию сделки по покупке или продаже.

При открытии новой заявки нужно указать количество лотов, стоимость которых может изменяться в зависимости от актива (обычно от 1 до 1000$), а также курс, по которому должен сработать ордер. Здесь же можно использовать переключатель «Купить по рыночной цене». Если все детали сделки устраивают, остается лишь нажать кнопку «Подтвердить». После этого ордер появится в Истории операций на вкладке Заявки.

Пополнение и вывод средств

Пополнить счет в ВТБ Инвестиции можно несколькими способами. Такая функция присутствует в инвестиционном разделе в кабинете на веб-сайте брокера и в мобильной версии ВТБ-онлайн. Еще можно переводить деньги с карты или по реквизитам со счета любого стороннего банка (до 100 000 рублей в месяц).

Но гораздо проще делать это прямо в приложении ВТБ Мои Инвестиции. Для этого на вкладке Главный под строкой суммарной стоимости всех активов нужно нажать на кнопку Действия и выбрать пункт Пополнить. Затем выбираете один из трех вариантов — со счета в банке ВТБ, с банковской карты, по реквизитам. В первом случае перевод средств занимает 10–15 минут. В остальных обычно обрабатывается в течение дня, но может затянуться и до трех суток.

Вывод средств с брокерского счета ВТБ Инвестиции осуществляется аналогично — через меню Действия/Вывести. После этого потребуется выбрать карту, на которую нужно зачислить деньги, и подтвердить операцию вывода с помощью кода из СМС. Поступают выведенные деньги на счет в банке обычно до 18:00 следующего после создания заявки дня.

При выводе средств брокер автоматически удерживает с клиента налоги от заработка по российским облигациями и акциям. А вот если деньги получены в результате операций с иностранными ценными бумагами и обмену валют, они зачисляются на счет в банке в полной мере, так как за этот вид дохода налоги нужно уплачивать самостоятельно.

Тарифы ВТБ Инвестиции

По умолчанию при открытии брокерского счета клиенты ВТБ Инвестиции получают базовый тариф «Мой онлайн» с очень простыми и выгодными условиями.

За обслуживание счета и депозитарий плата отсутствует.

Также можно подключить пакет «Инвестор стандарт», в котором будет немного уменьшенная брокерская комиссия (0,0413%), но при этом присутствует ежемесячная плата за обслуживание в размере 150 рублей (если была минимум одна сделка с ценными бумагами).

Еще один вариант — пакет «Профессиональный стандарт», в котором комиссия брокера изменяется в зависимости от дневного торгового оборота (от 0,0472% до 0,015%). Комиссионные сборы за обслуживание счета составляют 150 руб. в месяц.

Более детально с существующими вариациями тарифов ВТБ Инвестиции можно ознакомиться в соответствующем разделе на сайте брокера.

Как заработать на ВТБ Инвестициях

Как заработать на ВТБ Инвестиции:

Теперь рассмотрим процесс заработка на ВТБ Инвестициях более детально.

Основная суть получения прибыли в этом сервисе, как и при любых других спекуляциях с биржевыми активами, заключается в совершении покупки по дешевой цене с последующей продажей по более дорогой. Принимать решение об открытии сделок при этом можно самостоятельно или принимая во внимание идеи из раздела Витрина, предложенные экспертами сервиса. Во втором случае вы сможете заранее оценить возможный размер прибыли и риски.

Активировать этот инструмент можно через ленту советов, которая по умолчанию отображается над списком счетов. Для сбора портфеля через робоэдвайзора нужно заполнить небольшую онлайн-анкету. В зависимости от выбранного пользователем типа инвестиционного профиля и своевременности выполнения полученных советов, годовая доходность портфеля в среднем может составлять от 10 до 20%.

Кроме основного дохода от покупки/продажи биржевых активов, можно получать дополнительную прибыль путем приобретения акций компаний, за обладание которыми предусмотрено регулярное получение дивидендов, а также облигаций с выплатой купонов.

Непосредственный процесс проведения сделок описан выше в разделе по ознакомлению с ВТБ Мои Инвестиции. Кроме просмотра простого линейного графика и наличия кнопок «Купить» и «Продать», никакими другими инструментами вроде набора технических индикаторов, это приложение, к сожалению, порадовать не может.

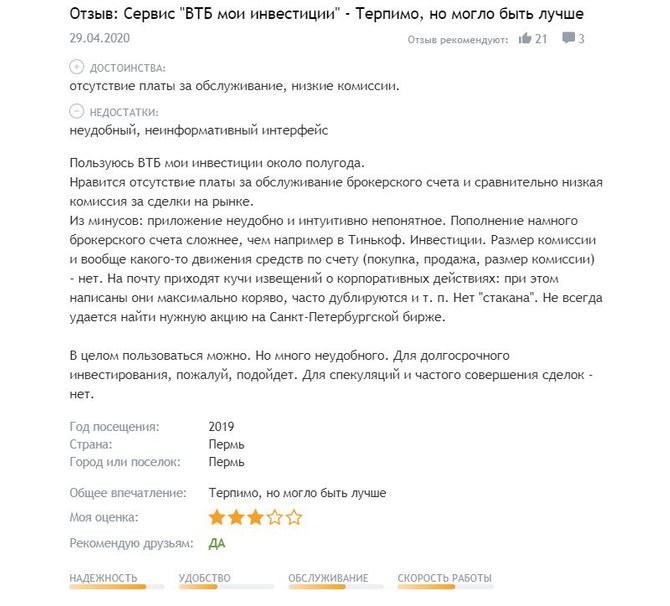

Отзывы о ВТБ Инвестиции

Обилие отзывов об этом брокере в сети говорит о том, что он достаточно популярен в среде российских инвесторов. Однако, нельзя сказать, что все им довольны. Комментарии встречаются как позитивные, так и крайне отрицательные.

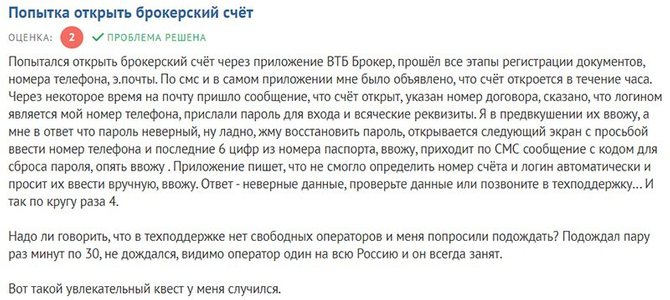

Например, нередко встречаются отзывы, из которых следует, что быстрое открытие брокерского счета не гарантирует столь же быстрый доступ к торговым инструментам ВТБ Инвестиций — бывают случаи, когда присланные сервисом данные для входа мобильное приложение принимать отказывается. При этом к техподдержке в таких ситуациях достучаться очень сложно.

Встречаются проблемы с невозможностью приобрести акции иностранных компаний якобы из-за недостатка каких-то прав. При этом российские ценные бумаги можно купить беспрепятственно, а поддержка ничего вразумительного на подобные жалобы ответить не может.

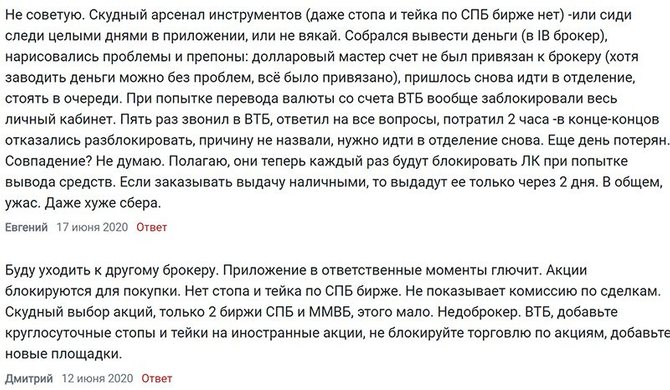

Еще один недостаток, часто упоминаемый во многих отзывах, ограниченный набор торговых инструментов, в частности отсутствие тейк-профит и стоп-лосс ордеров при работе с активами Санкт-Петербургской биржи. Также некоторые жалуются на блокировку личного кабинета после попыток вывода средств.

Что касается положительных отзывов, то основными преимуществами ВТБ Инвестиций многие считают невысокие комиссии, быструю и простую онлайн регистрацию, широкий выбор доступных для торговли активов и наличие возможности покупать акции иностранных компаний.

Часто упоминается о том, что интерфейс приложения ВТБ Мои Инвестиции не совсем интуитивно понятен и отсутствует стакан ордеров. Но при этом из-за отсутствия платы за обслуживание и невысокие комиссионные сборы, данную площадку все же рекомендуют для долгосрочных инвестиций, но не для регулярных спекуляций.

Изучив отзывы о ВТБ Инвестиции, можно прийти к выводу, что это брокер достаточно высокого уровня, но при этом у него имеются довольно заметные недостатки, с которыми вполне можно мириться, учитывая невысокие комиссии и большой выбор инвестиционных активов.